Note de l’Observatoire Macro n°2023-01

Dans la perspective de la transition énergétique de la France, cette note évalue l’efficacité des politiques macroéconomiques de court terme visant à favoriser l’acceptabilité sociale d’une taxe carbone.

L’évaluation est menée à partir du modèle d’analyse de la conjoncture de l’Observatoire Macro du CEPREMAP (CepreHANK) permettant de réaliser des prévisions de croissance, d’inflation, de dette publique et d’inégalités pour la France. Nous considérons une hausse de la taxe carbone sur la période 2024-2027 similaire à celle qui avait été envisagée en 2018 avant le mouvement des gilets jaunes.

La taxe carbone agit sur l’économie comme un choc d’offre négatif qui contracte l’activité économique, augmente le niveau des prix et frappe particulièrement les ménages défavorisés qui consacrent une plus grande part de leurs revenus à l’énergie. Ces coûts en termes d’activité économique et d’inégalités freinent l’acceptabilité sociale de la taxe carbone. Comment les atténuer pour rendre acceptable cette taxe carbone ?

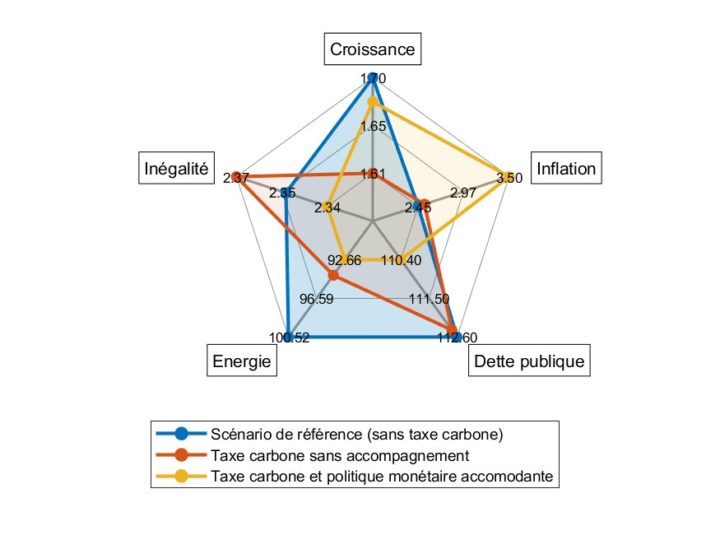

Si la Banque Centrale Européenne est plus accommodante, alors la croissance est préservée, sans porter préjudice à l’objectif de diminution de la consommation énergétique et les recettes fiscales de la taxe carbone permettent de réduire la dette publique. Plus surprenant, cet accompagnement monétaire permet de réduire les inégalités via la baisse du taux d’intérêt réel. Si la hausse transitoire de l’inflation ne déstabilise pas les anticipations, cette croissance « égalitaire » rendrait acceptable la taxe carbone.

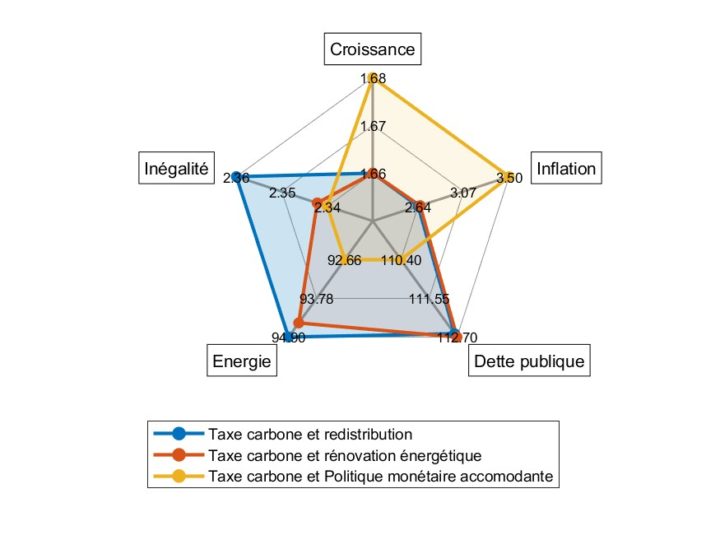

En l’absence de cette politique monétaire plus accommodante, redistribuer aux ménages modestes les recettes fiscales de la taxe carbone ferait perdre de la croissance et réduirait peu les inégalités. Utiliser les recettes de la taxe carbone pour investir dans la rénovation énergétique préserve mieux la croissance tout en limitant la montée des inégalités. Comme ces deux politiques stimulent la demande, et sont donc inflationnistes, elles amènent la Banque Centrale Européenne à remonter son taux directeur, ce qui freine l’activité et augmente les inégalités via la hausse du taux d’intérêt réel profitable aux revenus du patrimoine.

La comparaison de ces politiques montre que le comportement de la banque centrale, via la fixation de son taux directeur, est déterminant pour l’acceptabilité sociale de la taxe carbone.

François Langot, Professeur à l’Université du Mans et directeur exécutif de l’Observatoire de Macroéconomie flangot@univ-lemans.fr

Selma Malmberg, Doctorante au CEPREMAP, selma@dynare.org

Fabien Tripier, Professeur à l’Université Paris Dauphine – PSL et économiste à l’Observatoire de Macroéconomie fabien.tripier@dauphine.psl.eu

Jean-Olivier Hairault, Professeur à l’Université Paris I et directeur scientifique de l’Observatoire de Macroéconomie jean-olivier.hairault@psemail.eu

Comment citer cette publication : François Langot, Selma Malmberg, Fabien Tripier & Jean-Olivier Hairault, « Taxe carbone : quelles politiques macroéconomiques pour favoriser son acceptabilité ? », Observatoire Macro du Cepremap, n°2023-1, février 2023.

La transition énergétique vise à modifier en profondeur la structure de l’économie afin de permettre à la France d’atteindre ses objectifs en matière de lutte contre le réchauffement climatique définis par l’Accord de Paris sur le climat du 12 décembre 2015.

Cette transition s’inscrit dans la durée. En effet, si l’urgence de la situation appelle à la mise en œuvre rapide des actions nécessaires à l’atteinte de ces objectifs, les politiques, comme les transformations de l’économie qu’elles visent à opérer, ont vocation à être mises en place et à produire leurs effets sur des décennies. Cependant, l’analyse de la transition énergétique sur le long terme ne doit pas négliger l’importance des contraintes d’acceptation sociale de ces politiques auxquelles sont confrontés les décideurs politiques lors de leur mise en place, comme l’illustrent les difficultés rencontrées pour l’ »écotaxe » en 2013 et de la taxe carbone en 20181. L’échec de la mise en œuvre de ces dispositifs fiscaux a donné lieu à d’importantes recherches et réflexions2 soulignant l’importance de la question des inégalités face à la transition énergétique et la nécessité de la mise en place de mesures redistributives pour favoriser son acceptabilité sociale3.

Les contraintes de court terme auxquelles font face les décideurs politiques ne se limitent pas aux effets directs potentiellement inégalitaires de la transition énergétique. Elles comprennent également la situation macroéconomique de l’économie lorsque la transition énergétique est initiée. En effet, l’impact des mesures de la transition énergétique, notamment sur les ménages les moins favorisés, dépendra également de l’état de la conjoncture économique et de l’ajustement des politiques conjoncturelles à ces mesures. L’objectif de cette note est d’évaluer le rôle des politiques macroéconomiques de court terme visant à favoriser l’acceptabilité sociale des politiques initiant la transition énergétique. L’évaluation est menée à partir du modèle d’analyse de la conjoncture de l’Observatoire Macro du CEPREMAP (CepreHANK 4 permettant d’analyser les prévisions de croissance, d’inflation et de dette publique ainsi que l’évolution des inégalités 5.

1. Le scénario de taxe carbone

La politique de transition énergétique considérée est une taxe appliquée sur le prix des produits énergétiques achetés par les ménages et les entreprises. Par abus de langage, nous nommons cette taxe « taxe carbone », car les taxes sur les produits énergétiques représentent plus de 90% de la taxe environnementale perçue par le gouvernement français.

Afin de calibrer l’augmentation de cette taxe, nous partons d’une situation où la fiscalité sur les produits énergétiques est indexée sur un prix du carbone de 44,60€/tonne de CO2 (son prix en 2018 avant le blocage du projet de taxe carbone par le mouvement des « gilets jaunes ») que nous faisons ensuite croître progressivement pour respecter les engagements d’émissions de la France. Nous reportons donc sur la période 2024-2027 les augmentations qui auraient dû avoir lieu entre 2019 et 2022. Cela nous conduit à une augmentation progressive de la taxe, chaque année entre 2024 et 2027, qui permettra d’atteindre une augmentation de 10 points du taux de taxation 6.

Tableau 1: Prévisions macroéconomiques selon les différents scénarios

| Scenario | Variable | 2024 | 2025 | 2026 | 2027 |

| (a) Sans taxe carbone | PIB (taux de croissance annuel %) | 1,60 | 1,70 | 1,70 | 1,80 |

| Inflation (taux annuel %) | 3,61 | 2,53 | 1,92 | 1,74 | |

| Ratio dette sur PIB (%) | 112,1 | 112,2 | 112,4 | 112,6 | |

| Énergie (base 100 2023T4) | 100,1 | 100,3 | 100,7 | 101 | |

| Inégalités (D90/D10) | 2,27 | 2,33 | 2,36 | 2,45 | |

| (b) Taxe carbone | PIB (taux de croissance annuel %) | 1,50 | 1,61 | 1,61 | 1,72 |

| Inflation (taux annuel %) | 3,67 | 2,60 | 1,99 | 1,83 | |

| Ratio dette sur PIB (%) | 112,2 | 112,2 | 112,4 | 112,4 | |

| Énergie ( % par rapport (a)) | -0,138 | -4.331 | -8,618 | -11,85 | |

| Inégalités (D90/D10) | 2,28 | 2,34 | 2,38 | 2,47 | |

| (c) Taxe carbone et | PIB (taux de croissance annuel %) | 2,00 | 1,39 | 1,64 | 1,68 |

| politique monétaire | Inflation (taux annuel %) | 5,27 | 3,71 | 2,66 | 2,35 |

| accommodante | Ratio dette sur PIB (%) | 110,5 | 110,1 | 110,3 | 110,4 |

| Énergie ( % par rapport (a)) | -0,043 | -6.027 | -10,41 | -14.74 | |

| Inégalités (D90/D10) | 2,25 | 2,31 | 2,35 | 2,45 | |

| (d) Taxe carbone | PIB (taux de croissance annuel %) | 1,57 | 1,66 | 1,66 | 1,76 |

| et redistribution | Inflation (taux annuel %) | 3,72 | 2,69 | 2,13 | 2,01 |

| Ratio dette sur PIB (%) | 112,1 | 112,1 | 112,4 | 112,6 | |

| Énergie ( % par rapport (a)) | -0,127 | -2,375 | -8,356 | -11,46 | |

| Inégalités (D90/D10) | 2,28 | 2,34 | 2,37 | 2,46 | |

| (e) Taxe carbone | PIB (taux de croissance annuel %) | 1,54 | 1,67 | 1,67 | 1,77 |

| et rénovation | Inflation (taux annuel %) | 3,72 | 2,71 | 2,15 | 2,04 |

| énergétique | Ratio dette sur PIB (%) | 112,1 | 112,1 | 112,5 | 112,7 |

| Énergie ( % par rapport (a)) | -0,128 | -4,159 | -8,289 | -11,37 | |

| Inégalités (D90/D10) | 2,26 | 2,32 | 2,35 | 2,44 |

2. Les effets récessifs et régressifs de la taxe carbone

Pour évaluer7 les effets de la taxe carbone, nous partons d’une situation de référence correspondant aux prévisions macroéconomiques pour la période 2023-2027 incluses dans le projet de loi de finances pour l’année 20238. Le modèle CepreHANK est estimé pour reproduire ces prévisions9,

c’est-à-dire qu’il identifie les chocs tels que les prédictions du modèle soient conformes aux trajectoires prévues de croissance économique, d’inflation, de prix de l’énergie et de finances publiques. Ce scénario de référence, sans taxe carbone, correspond au scénario (a) du tableau 1.

Le modèle CepreHANK est ensuite simulé en intégrant une taxe carbone et différents scénarios alternatifs d’accompagnement en supposant que l’économie française est exposée aux mêmes chocs que dans le scénario de référence (a). Le scénario (b) permet d’évaluer l’effet « pur » de la taxe carbone sur la trajectoire prévue de l’économie française.

Conformément à son objectif, la taxe carbone permet de réduire significativement la consommation énergétique des ménages et des entreprises de -11,85 % en 2027. Le prélèvement de la taxe carbone permet également au gouvernement de réduire sa dette (à 112,4 % du PIB dans le scénario (b) au lieu de 112,6 % dans le scénario (a)). Cette politique induit néanmoins des coûts macroéconomiques et de plus fortes inégalités susceptibles d’entraver sa mise en place.

L’introduction de la taxe carbone réduit effectivement immédiatement l’activité économique. En 2025-T4, le taux de croissance du PIB ne serait que de 1,50 % sur l’année, alors qu’il aurait été de 1,60 % sans la taxe carbone. Malgré ce ralentissement de l’activité économique, le taux d’intérêt nominal augmente en réponse au surcroît d’inflation, 3,67 % en 2024 contre 3,61 % sans taxe carbone, ce qui participe à la baisse de la production et de la consommation.

Ce coût macroéconomique de la taxe carbone constitue un premier obstacle à sa mise en place qui est encore renforcé si l’on regarde l’évolution des inégalités de consommation entre les ménages.

Les inégalités sont mesurées par le rapport de la consommation des ménages des plus aisés sur celle des ménages des plus pauvres10. Sans taxe carbone, cet indicateur d’inégalité augmente nettement : en 2024, les plus aisés consomment 2,27 fois plus que les plus pauvres et ils consommeront 2,45 fois plus en 2027. Cette augmentation est amplifiée avec la taxe carbone, le rapport de consommation se situant à 2,47 en 2027 dans le scénario (b).

Les effets inégalitaires de la taxe carbone s’expliquent par la réduction de l’activité macroéconomique (ce sont les plus modestes qui sont le plus touchés par les réductions de revenu du travail) et par la plus forte exposition à cette taxe des ménages moins favorisés. En effet, comme tous les ménages font face à une consommation incompressible d’énergie identique (les besoins de base sont identiques), la taxe sur l’énergie pèse plus dans le budget des ménages modestes.

Est-il possible de mettre en place des politiques macroéconomiques limitant ces coûts de la taxe carbone pour en faciliter l’acceptation sociale ?

3. Accepter un surcroît d’inflation

Et si la Banque Centrale Européenne (BCE) était plus accommodante ? L’engagement dans la transition énergétique pourrait s’accompagner d’un changement de comportement de la BCE qui tolérerait un surcroît transitoire d’inflation. Nous considérons ici qu’elle devient plus accommodante en abaissant la sensibilité du taux d’intérêt nominal à l’inflation dans sa règle de politique monétaire. La simulation du modèle sous cette hypothèse correspond au scénario (c) du tableau 1.

La moindre réaction du taux d’intérêt nominal entraîne une baisse du taux d’intérêt réel stimulant la demande de consommation et donc l’activité économique. L’économie connaît alors une expansion de sa production : le taux de croissance du PIB se situe à 2 % en 2024, au-dessus de ce qu’il serait sans la taxe carbone (1,6 %) et avec la taxe carbone sans changement de la politique monétaire (1,5 %). La trajectoire du PIB est toujours au dessus de celles des autres scénarios. Concernant le budget de l’État, la perception des recettes de la taxe carbone et la forte baisse du taux d’intérêt réel (qui réduit le poids des intérêts de la dette) fait passer la dette publique de 112,6 % (scénario (b)) à 112,4 % dans ce scénario.

Une politique monétaire moins réactive permet également de réduire les inégalités et ce dès la mise en place de la taxe carbone en 2024 (le rapport de consommation est de 2,25 contre 2,28 sans changement de politique monétaire). Comme les ménages les moins favorisés ont la plus forte propension à consommer, leur consommation réagit plus fortement à l’augmentation de l’activité générée par une politique monétaire plus accommodante. Pour les plus aisés, la baisse du taux d’intérêt réel réduit leurs revenus financiers et donc leur consommation. La politique monétaire, par ses effets sur les inégalités, joue donc un rôle essentiel dans l’acceptation sociale de la taxe carbone.

Il est important de souligner que ce soutien à l’économie de la politique monétaire n’entrave pas l’objectif environnemental de la taxe carbone. La consommation de produits énergétiques diminue de 14,74 % en 2027 lorsque la politique monétaire est accommodante au lieu de 11,85 % sans changement de politique monétaire. Ce résultat est remarquable étant donné que l’activité économique est plus importante lorsqu’une politique monétaire accommodante est mise en œuvre. Il s’explique par l’augmentation plus importante du coût de l’énergie que de celui du travail qui incite les entreprises à réduire l’usage d’énergie en faveur du travail.

Une politique monétaire plus accommodante permettrait donc de concilier des objectifs d’activité économique, de réduction des inégalités et de diminution de la consommation énergétique. Cette expansion économique se déroule dans un environnement fortement inflationniste toléré par une banque centrale accommodante (l’inflation atteint 5,27 % en 2024 dans ce scénario). Les coûts en termes d’inflation sont substantiels : en moyenne sur les quatre années, l’inflation est supérieure d’un point par an à ce qu’elle serait dans une économie sans taxe carbone. Cette politique comporte néanmoins un risque : elle peut conduire à un désancrage des anticipations d’inflation enclenchant une spirale inflationniste. Nos simulations ne tiennent pas compte de ce risque en supposant que l’indexation modérée des salaires sur l’inflation reste inchangée.

Si la banque centrale ne devenait pas plus accommodante, des politiques de redistribution de la taxe carbone favoriseraient-elles l’acceptation de cette taxe ?

4. Redistribuer le produit de la taxe

carbone

L’intérêt d’analyser des politiques de redistribution est qu’elles relèvent de la compétence du gouvernement, également en charge de la taxe carbone, et ne nécessitent donc pas une coopération entre plusieurs décideurs économiques (les gouvernements pour la taxe carbone et la BCE pour le taux d’intérêt).

La redistribution du produit de la taxe carbone aux ménages les moins favorisés est une politique largement préconisée pour favoriser l’acceptabilité sociale de cette taxe. Pour évaluer les effets de cette politique, nous considérons un scénario où les revenus générés par la taxe carbone sont redistribués de manière progressive. La simulation du modèle sous cette hypothèse correspond au scénario (d) du tableau 1.

Cette politique de redistribution atténue, sans les annuler, les effets récessifs de la taxe carbone sur l’activité économique. Le taux de croissance du PIB est en moyenne de 1,66 % sur la période, ce qui est supérieur au scénario (b) avec taxe carbone (1,61 %), mais en deçà du scénario de référence (a) sans taxe carbone (1,7 %). Cette politique, par son soutien à la demande, alimente l’inflation (elle passe de 3,72 % en 2024 à 2,01 % en 2027) dans un scénario où la politique monétaire n’est pas accommodante. Il en résulte donc une hausse des taux d’intérêt réels dégradant la situation des finances publiques avec une dette rapportée au PIB qui rejoint en 2027 le niveau prévu en l’absence de taxe carbone (112,6 %).

La consommation d’énergie baisse par rapport au scénario sans taxe carbone, mais l’effet de la taxe est atténué du fait du soutien à la consommation (la baisse est de 11,46 % en 2027 contre 11,85 % lorsque la taxe carbone n’est pas accompagnée). Le constat est le même sur les inégalités de consommation. Par rapport au scenario avec taxe carbone uniquement (b), la politique de redistribution atténue très légèrement les effets régressifs de la taxe carbone sans parvenir à les annuler, les inégalités restant plus élevées que dans le scenario sans taxe carbone (a). En effet, cette politique inflationniste augmente le taux d’intérêt réel ce qui a un effet anti-redistributif (les ménages les plus favorisés bénéficient d’une meilleure rémunération de leur épargne) et annule l’effet direct de cette politique redistributive. À nouveau, le comportement de la banque centrale joue un rôle clef dans les effets macroéconomiques et distributifs de la taxe carbone.

5. Investir le produit de la taxe carbone dans la rénovation énergétique

Dans ce dernier scénario (e), les ressources de la taxe carbone sont investies pour améliorer l’efficacité énergétique des logements. Cette politique a une dimension redistributive étant donnée la plus grande part des dépenses de consommation consacrée au logement (loyer et énergie) par les ménages les moins favorisés11. Dans le modèle, le seuil de consommation énergétique incompressible étant identique pour tous les ménages, la part de la consommation d’énergie décroît avec le niveau de revenu. Nous modélisons l’investissement dans l’isolation des bâtiments comme une politique permettant de réduire de 20 % ce seuil de consommation d’énergie incompressible.

Cette politique permet de compenser une partie de la perte de croissance causée par la taxe carbone. Le taux de croissance est de 1,54 % en 2024 (contre 1,50 dans le scénario (b) de taxe carbone), puis de 1,67 % en 2025 et 2026 (contre 1,61 %). Ces investissements publics dans la rénovation énergétique sont plus efficaces pour soutenir la croissance que la politique de redistribution, car ils soutiennent plus fortement la demande (une partie des transferts redistribués est effectivement orientée vers l’épargne) qui s’adresse aux producteurs de biens nationaux (la consommation incompressible étant réduite).

Cette relance par les investissements publics « verts » est aussi inflationniste, avec un taux d’inflation en 2024 de 3,72 % supérieur aux taux d’inflation sans taxe carbone (3,61 %) et avec une taxe carbone non accompagnée (3,67 %). La contrepartie de l’inflation supplémentaire créée par cette politique conduit à une hausse des taux d’intérêt réels qui accroît la charge de la dette de l’État et augmente le ratio dette/PIB à 112,7 % en 2027.

En ce qui concerne les inégalités, la performance de cette politique est assez bonne. L’indicateur d’inégalité de consommation passe de 2,26 à 2,44 entre 2024 et 2027, en deçà des valeurs prévues dans le scénario (b) de taxe carbone. Ce résultat souligne l’effet redistributif des investissements publics qui réduisent la consommation d’énergie incompressible. Toutefois, la hausse du taux d’intérêt réel induit par la forte réaction de la BCE vient modérer la réduction des inégalités. Enfin, concernant l’objectif environnemental, il n’est pas entravé par cette croissance soutenue. La consommation d’énergie est bien réduite de 11,37 % en 2027.

6. Quel rôle pour la BCE dans la transition énergétique ?

Dans cette note, nous avons montré qu’il était possible de rendre une taxe carbone plus acceptable en l’accompagnant de mesures de soutien à la croissance tout en réduisant les inégalités. Nous avons étudié trois politiques qui ont toutes des avantages et des inconvénients.

Une politique monétaire plus accommodante se révèle la plus efficace pour soutenir la croissance du PIB toute en réduisant les inégalités et la consommation d’énergie. Cette politique a néanmoins un coût en termes d’inflation (un point d’inflation supplémentaire par an en moyenne sur la période) et elle nécessite une coordination entre les gouvernements et la BCE.

De manière assez surprenante, ce nouveau policy-mix (taxe carbone – politique monétaire) réduit davantage les inégalités que les deux autres politiques de redistributive des recettes de la taxe carbone. Les politiques de redistribution sont en effet contrecarrées par la réaction de la politique monétaire qui augmente le taux d’intérêt en réponse au surcroît d’inflation généré par ces politiques de soutien de la demande. Ce résultat place la politique de taux de la banque centrale au centre du débat sur les politiques environnementales.

La BCE a largement communiqué sur l’évolution de sa politique monétaire face au changement climatique. Depuis son évaluation stratégique12 en 2021, elle s’est engagée sur un plan d’action visant à inscrire les questions liées au changement climatique dans sa stratégie de politique monétaire. La BCE envisage principalement des actions centrées les marchés financiers, en « verdissant » son propre portefeuille de titres et en réduisant les coûts de financement des agents économiques « verts » via le système de garanties dans le système financier13.

Concernant la politique de taux d’intérêt, que nous avons examiné dans cette note, la BCE ne semble pas s’engager vers un assouplissement de sa politique monétaire pour tolérer un surcroît d’inflation lors de la transition énergétique14. Isabelle Schnabel, Membre du directoire de la BCE, l’a clairement exprimé à différentes occasions. La stabilité des prix est l’objectif premier de la BCE et est également considéré comme un prérequis à la réussite de la transition énergétique qui ne justifierait pas de réévaluer la cible d’inflation de la politique monétaire ou d’exclure de l’indice des prix de référence certains produits énergétiques15 Les résultats de nos simulations indiquent que cette position risque de pénaliser la transition énergétique et son acceptabilité sociale.

Figures : Synthèse des prévisions macroéconomiques selon les différents scénarios (valeurs moyennes pour la période 2024-2027)

- Pour une analyse du mouvement social des gilets jaunes voir Algan, Y., Beasley, E., Cohen, D., Foucault, M., and Péron, M. (2019). « Qui sont les Gilets jaunes et leurs soutiens? ». Note de l’Observatoire du Bien-Etre du CEPREMAP et Douenne, T., & Fabre, A. (2022) « Yellow vests, pessimistic beliefs, and carbon tax aversion ». American Economic Journal: Economic Policy, 14(1).

- La convention citoyenne sur le climat mise en place en 2019 avait précisément pour finalité de proposer des mesures permettant de réduire les émissions de gaz à effet de serre dans un esprit de justice sociale.

- Voir, notamment, Bureau, D., Henriet, F., Schubert, K. (2019) « Pour le climat : une taxe juste, pas juste une taxe » Note du CAE 50, le rapport du CPO « La fiscalité environnementale au défi de l’urgence climatique » (2019) et l’avis du CESE « Acceptabilité des nouvelles infrastructures de transition énergétique : transition subie, transition choisie » (2022). Pour une mise en perspective internationale, voir Chiroleu-Assouline, M. (2022) « Rendre acceptable la nécessaire taxation du carbone – Quelles pistes pour la France ? », Revue de l’OFCE, 176 (1).

- « Cepre » comme diminutif de Cepremap et « HANK » pour Heterogeneous Agents (HA) et New-Keynesian (NK). Les ménages sont donc différenciés selon leurs niveaux de revenu et de patrimoine, et il existe une boucle prix-salaire, un État avec des recettes, des dépenses et une dette, et une banque centrale assurant l’ajustement du taux d’intérêt nominal.

- Ce modèle de court terme n’inclut pas les mécanismes de plus long terme liés aux changements technologiques et sectoriels comme cela est fait, notamment, dans le modèle ThreeME de l’OFCE et de l’ADEM. Pour une présentation des modèles macroéconomique et climatique voir Gantois, T., Girard, P.L., Le Gall, G. (2022) « Évaluation de l’impact macroéconomique de la transition écologique : revue des modèles macro-environnementaux, usages et limites » Document de travail DG Trésor, 2022/02 et pour une revue de la littérature sur l’évaluation des politiques environnementales dans les modèles de cycle, voir Annicchiarico, B., Carattini, S., Fischer, C., & Heutel, G. (2021). Business Cycles and Environmental Policy: Literature Review and Policy Implications. NBER Working Paper, (w29032).

- Le projet de loi de finance prévoyait un passage du prix du carbone de 44,6€ à 86,2€/tonne de CO2, une augmentation des taxes payées sur le diesel de 0,59€ à 0,78€ par litre (soit environ 12,6% pour un prix du litre de 1,50€) et des taxes payées sur le gaz naturel de 0,0845€ à 0,1602€ par 10 KWh PCS (soit environ 9,25% pour un prix du KWh à 0,082€). Données issues du Projet de loi de finances pour 2018, Fiscalité de la transition écologique.

- Les résultats détaillés de l’évaluation sont disponibles dans Langot, F. & Malmberg, S. & Tripier, F. & Hairault, J.O. (2023) « Making Environmental Policies Acceptable », miméo.

- Conformément au projet de loi, ces prévisions supposent un arrêt du bouclier tarifaire à la fin de 2023.

- Pour exposé de la méthodologie suivie, voir Langot F., Malmberg, S., Tripier, F., & Hairault, J.O., « Loi de finance 2023 : quel impact a le bouclier tarifaire sur la croissance, l’inflation, la dette publique et les inégalités ? », Observatoire Macro du CEPREMAP, n°2022-3, novembre 2022.

- Les ménages aisés ont un revenu au dessus du seuil de revenu des 10 % les plus riches (D90) et les plus pauvres ont un revenu au dessous du seuil de revenu des 10 % les plus pauvres (D10).

- Voir l’Enquête Budget de famille 2017 de l’INSEE.

- Voir Drudi, F., Moench, E., Holthausen, C., Weber, P. F., Ferrucci, G., Setzer, R., & Ouvrard, J. F. (2021). Climate change and monetary policy in the euro area, ECB Occasional paper 271.

- Pour une perspective internationale, voir Network for Greening the Financial System et l’analyse de Couppey-Soubeyran ; J., et Kalinowski, W., (2022), « Quand les banques centrales dessinent le champ du possible de leur action climatique », Institut Veblen.

- La transition énergétique pourrait aussi ne pas être inflationniste, selon le degré de rigidité des prix dans les secteurs polluants et non polluants, voir Del Negro, M., di Giovanni, J., et Dogra, K. (2023) « Is the Green Transition Inflationary »,” Federal Reserve Bank of New York Liberty Street Economics, February 14, 2023. https://libertystreeteconomics.newyorkfed.org/

- Voir les discours « Monetary policy tightening and the green transition » Speech by I. Schnabel, 10 January 2023 et « A new age of energy inflation: climateflation, fossilflation and greenflation », Speech by I. Schnabel, 17 March 2022.